Op het moment dat je een vraag hebt aan de Belastingdienst kun je contact opnemen met de Belastingdienst. Het is erg belangrijk om je Burgerservicenummer bij de hand te hebben. Anders wil de belastingdienst je niet helpen. Met deze ultieme handleiding ben je optimaal voorbereid om contact op te nemen met de Belastingdienst.

Laten we beginnen!

Contact belastingdienst: de algemene informatie

Kanalen om contact op te nemen met de Belatingdienst

De vier opties om contact op te nemen met de Belastingdienst zijn:

- Via de belastingtelefoon

- Bij het belastingkantoor

- Per post

- Per e-mail

Contact via de belastingtelefoon

De belastingdienst heeft voor verschillende afdelingen ook een speciaal nummer.

Hieronder heb je een overzicht van alle verschillende nummers van de belastingtelefoon.

- BelastingTelefoon: 0800 – 0543 (gratis)

- BelastingTelefoon Auto: 0800 – 0749 (gratis)

- BelastingTelefoon Buitenland: +31 55 5 385 385

- BelastingTelefoon Nabestaanden en schenkingen: 0800 – 235 83 54 (gratis)

- BelastingTelefoon Douane: 0800 -0143 (gratis)

Openingstijden belastingtelefoon

De openingstijden van de Belastingdienst is als volgt:

Maandag tot en met donderdag van 08:00 uur tot 20.00 uur

Vrijdag van 08:00 tot 17:00 uur.

- Uitzondering belastingtelefoon auto: Deze afdeling is van maandag tot vrijdag tussen 08:00 en 17:00 uur geopend.

Bezoek aan het belastingkantoor

Het is daarnaast ook mogelijk om een bezoek te brengen aan een belastingkantoor bij jou in de buurt. Op de site van de Belastingdienst staat een handige tool om het dichtstbijzijnde kantoor bij jouw in de buurt te vinden.

Let op: Op het moment dat je een vraag hebt aan de Belastingdienst moet je wel geduld hebben. De Belastingtelefoon krijgt vaak negatieve kritiek over de slechte bereikbaarheid. Hier heeft NOS , de Telegraaf en de website van de nationale ombudsman.

Vorig jaar heeft de Nederlandse ombudsman aan de bel getrokken. Het ministerie van financiën geeft aan de capaciteit van de Belastingtelefoon omhoog moet. Ik hoop daarmee dat de bereikbaarheid van de Belastingtelefoon in de toekomst sterk verbeterd.

Contact met de belastingdienst per post

Het is bij de Belastingdienst mogelijk om contact op te nemen per post. Net als bij de Belastingtelefoon heeft de Belastingdienst ook verschillende postadressen. Hieronder kun je alle postadressen van de Belastingdienst vinden.Hoe weet ik welk postadres ik nodig heb?

Doordat de Belastingdienst zoveel verschillende postadressen heeft kan het lastig zijn om het juiste postadres te achterhalen. Een handige tip hiervoor is: kijk goed over welke soort belasting je een vraag hebt. In de meeste gevallen stuur je een brief naar de Belastingdienst als je ook van hen een brief hebt gekregen. Kijk goed naar het betalingskenmerk in de brief van de Belastingdienst. Door het betalingskenmerk kan je zien over welk belastinggebied het gaat.

L

Betalingskenmerken

Een brief van de belastingdienst

Op het moment dat je een brief hebt gekregen wil je graag weten waar deze brief overgaat. Op elke brief staat een betalingskenmerk.

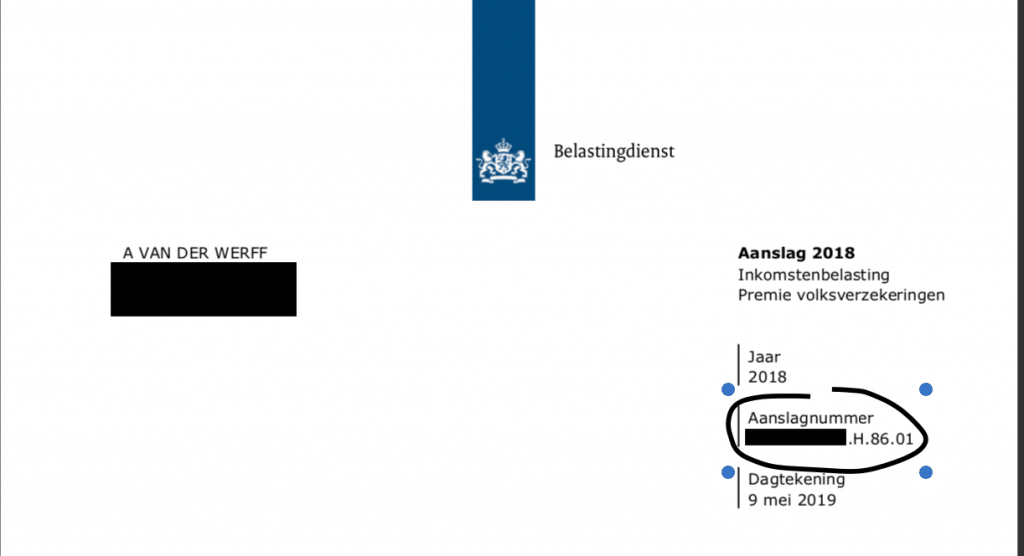

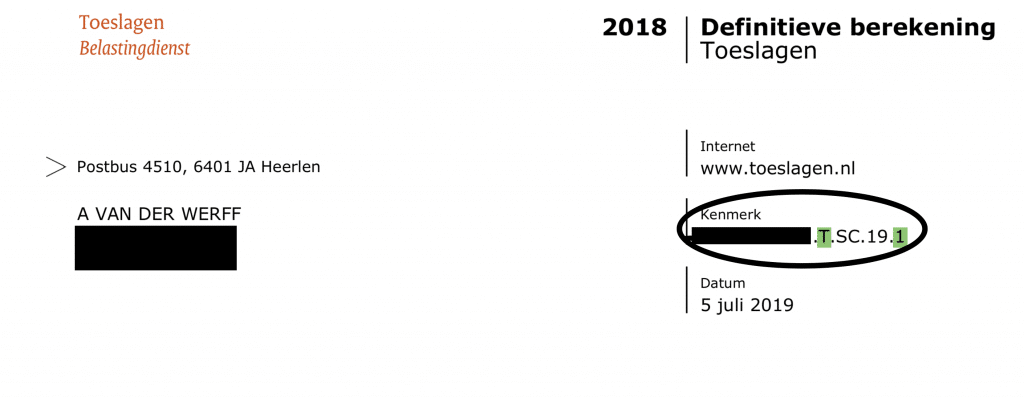

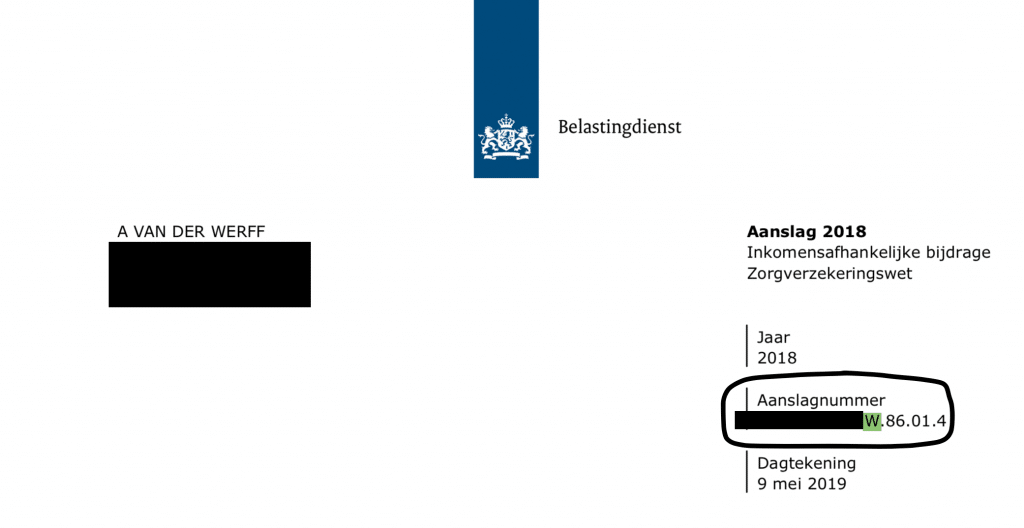

Waar kun je het betalingskenmerk vinden?

In het betalingskenmerk staat altijd een letter weergegeven. Elke letter staat voor een belastingsoort. Hieronder kun je een overzicht vinden van de betekenis van elke letter.

A – Loonbelasting, naheffing

B – Omzetbelasting

D – Dividendbelasting

F – Omzetbelasting, naheffing

H – Inkomstenbelasting

L – Loonbelasting

M – Motorrijtuigenbelasting

O – Omzetbelasting, teruggaaf

TBU – Tegemoetkoming buitengewone lasten

T – Toeslagen

Een T die eindigt op 1 staat voor kinderopvangtoeslag

T die eindigt op 2 staat voor huurtoeslag

Een T die eindigt op 3 staat voor zorgtoeslag.

V – Vennootschapsbelasting

W – Zorgverzekeringswet (ZVW)

Y – Motorrijtuigenbelasting, naheffing

Z – Overige

Applicaties voor contact met de Belastingdienst

De belastingdienst is natuurlijk bezig met het verbeteren van zijn dienstverlening. Ze hebben verschillende applicaties ontwikkeld die het voor de belastingplichtige gemakkelijker maken.

Aangifte app

Particulieren kunnen gebruik maken van de aangifte app om hun inkomstenbelastingaangifte gemakkelijk in te vullen. In de meeste gevallen hoef je geen wijzigingen te maken.

Let op: in sommige gevallen kan je de app niet gebruiken. Deze gevallen heeft de Belastingdienst genoemd op haar website.

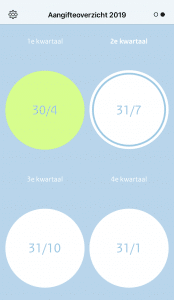

BTW-alert

Ondernemers die elk kwartaal hun btw-aangifte moeten regelen, worden via de BTW-alert app eraan herinnerd dat ze binnenkort aangifte moeten doen. Super handig en een echte aanrader om hem te downloaden. Ik maak er zelf ook gebruik van. Je kan het namelijk zomaar vergeten en door deze app kan je een verzuimboete voorkomen.

Douane reizen

De regels van de douane veranderen natuurlijk continu. Soms is het erg lastig om te achterhalen of je iets wel of niet mag meenemen op vakantie. De Belastingdienst heeft hiervoor de douane reizen app ontwikkeld. Een app die gemakkelijk laat zien welke goederen je wel en niet mee mag nemen op reis.

De organisatiestructuur van de Belastingdienst

Zoals je kan zien aan de verschillende nummers van de Belastingtelefoon en de verschillende postadressen van de Belastingdienst zijn er veel verschillende afdelingen binnen de Belastingdienst.

Daarnaast zijn er binnen de Belastingdienst ook verschillende functies. De wet geeft per functie aan welke bevoegdheden elke functie heeft De functies zijn: de inspecteur, de ontvanger en de directeur.

Om goed te weten met wie je contact op moet nemen bij de Belastingdienst, is het belangrijk om de organisatiestructuur van de Belastingdienst te begrijpen. Hieronder worden de verschillende functies toegelicht:

De belastinginspecteur

Dit is waarschijnlijk de bekendste functie binnen de binnen de Belastingdienst. De belastinginspecteur zorgt ervoor dat de belastingwet wordt gehandhaafd.

De inspecteur mag iedereen vragen stellen over zaken die te maken hebben met de belastingwet. Dit is een erg ruim begrip en wordt in de praktijk ook erg ruim gebruikt voor de Belastingdienst.

Daarnaast mag de inspecteur controles uitvoeren zoals een boekenonderzoek of een derde onderzoek. Hier ga ik in het derde hoofdstuk dieper op in.

De ontvanger

Naast de taak om de belastingwet te handhaven, moet het belastinggeld ook binnengehaald worden. De ontvanger moet ervoor zorgen dat de belastingschuld wordt betaald. De ontvanger houdt zich bijvoorbeeld bezig met betalingsregelingen en beslagleggingen bij wanbetalers.

De directeur

Elke belastingtak heeft zijn eigen directeur. De directeur zorgt ervoor dat het beleid wordt uitgevoerd en dat daarnaast de belastingtak goed functioneert. De directeur stuurt hiervoor zijn ambtenaren aan.

Belastingparadijs Nederland

De meeste Nederlanders zullen Nederland wel geen belastingparadijs vinden. Voor je gevoel betaal je natuurlijk al snel teveel belasting. In de Volkskrant bracht recent een erg interessant artikel uit over Nederlands als Belastingparadijs.

Het Europees parlement bestempelt Nederland namelijk als een belastingparadijs. Ik ben erg benieuwd welke gevolgen dit gaat hebben voor Nederland.

Nederland is namelijk voor buitenlandse multinationals steeds aantrekkelijker door de deelnemersvrijstelling, vrijstelling van royalty’s en door de verlaging van vennootschapsbelasting.

Opzet Nederlandse belastingwet

Zoals je kan zien heeft Nederland erg veel verschillende soorten belastingen. Om structuur aan te brengen zijn er in de belastingwetgeving kent twee hoofdcategorieën: de aanslagbelasting en de aangiftebelasting.

Voor elke hoofdcategorie zijn er verschillende procedures en regels in de wet opgenomen. Hierbij kan je denken aan betalingstermijnen of aangiftetermijnen.

Uitleg aanslagbelastingen en aangiftebelasting + elke belastingwet

Aanslagbelasting

Als een Belasting onder een aanslagbelasting valt, wordt de te betalen belasting vastgesteld door de inspecteur. De belastingbetaler vult eerst een aangifte in en vervolgens controleert de inspecteur deze aangifte met de gegevens die bij de inspecteur bekend zijn, zoals saldo’s van bankrekeningen of loonbetalingen van werkgever.

De inspecteur is niet verplicht om de ingevulde aangifte te gebruiken. Hij mag zelfs de gehele aangifte aan de kant schuiven en de aanslag helemaal anders opstellen. Daarnaast kan een inspecteur zelfs een aanslag vaststellen zonder dat de belastingplichtige een aangifte heeft gestuurd. Kortom, bij een aanslagbelasting heeft de inspecteur erg veel invloed.

Welke belastingen zijn aanslagbelastingen?

- Inkomstenbelasting

- Vennootschapsbelasting

- Erfbelasting

- Schenkbelasting

Aangiftebelasting

Bij een aangiftebelasting heeft de inspecteur een stuk minder invloed. Op het moment dat de belastingplichtige zijn aangifte heeft gedaan, kan hij hem ook direct betalen. Bij een aangiftebelasting hangt het te betalen bedrag aan belasting dus niet af van een aanslag die is opgesteld door de inspecteur.

Natuurlijk controleert de inspecteur deze aangiftes ook. Op het moment dat de aangifte onjuist is, legt de inspecteur wel een aanslag op. Dit wordt een naheffingsaanslag genoemd.

Welke belastingen zijn aangiftebelastingen?

- Omzetbelasting

- Loonbelasting

- Dividendbelasting

- Motorrijtuigenbelasting

- Kansspelbelasting

- Overdrachtsbelasting

Tijdstipbelasting

In de vorige paragraaf heb ik aangegeven dat de belastingen onderverdeeld zijn in aanslag- en aangiftebelastingen. Naast dit hoofd onderscheid worden belastingen ook nog onderverdeeld in tijdstip- en in tijdvakbelastingen.

Wat is een tijdstipbelasting?

Zoals de naam al aangeeft ben je bij een tijdstipbelasting, belasting vanaf een bepaald tijdstip verschuldigd. Tijdstipbelastingen zijn vaak belastingen waarbij iets op één bepaalde dag plaatsvindt.

Voorbeelden van een tijdvakbelasting:

Bij een overdracht van een huis heb je te maken met een overdrachtsbelasting. Een overdrachtsbelasting behoort tot de tijdstipbelastingen.

Wat is een tijdvakbelasting?

Een tijdvakbelasting is een belasting waarbij belasting wordt geheven over een bepaald tijdvak. Bij deze belastingen zijn er meer gebeurtenissen.

Voorbeeld tijdvakbelasting:

Over jouw verdiende loon als werknemer betaal je loonbelasting. Loon verdien je in principe elke dag dat je werkt. De loonbelasting valt daarom onder een tijdvakbelasting.

Waarom is het belangrijk om te weten met welke soort belasting je te maken hebt?

Het is erg belangrijk om te weten op welk moment of in welke periode je belasting moet betalen. De belastingdienst kan daardoor aangeven wanneer je belasting moet betalen, wanneer je verplicht bent om belastingrente te betalen of wanneer de periode eindigt dat de Belastingdienst een aangifte/aanslag mag corrigeren.

Spelregels aanslagbelasting

De sport van de belastingdienst is het incasseren van belastingen op een zo gemakkelijke mogelijke manier. Bij elke sport zijn er ook spelregels. In het wetboek zijn er verschillende spelregels opgenomen bij de aanslagbelasting.

De vier belangrijkste regels binnen de aanslagbelasting zijn:

- Een aanslag moet binnen drie jaar na het ontstaan van de belastingschuld zijn opgelegd. De aanslagtermijn wordt verlengd als de belastingplichtige uitstel heeft aangevraagd.

Voorbeeld aanslagtermijn drie jaar:

Inspecteur Jan Peter heeft in 2018 gezien dat J. de Vries eigenlijk inkomstenbelasting moest betalen over het jaar 2014. De periode dat de belastingschuld ontstaat binnen de inkomstenbelasting is op 31 december van het kalenderjaar, in deze casus dus 31 december 2014. Inspecteur Jan Peter kan geen aanslag meer opleggen, omdat de termijn van 3 jaar (eindigde op 31 december 2017) al is verstreken.

- Een definitieve aanslag mag alleen gecorrigeerd worden als er nieuw feit* plaatsvindt.

Voorbeeld nieuw feit binnen de aanslagbelasting:

Inspecteur Jan Peter krijgt bericht van beleggingsplatform Etoro. Etoro geeft aan dat Jan de Vries Bitcoins in zijn bezit heeft op 1 januari 2018. In de inkomstenbelastingaangifte van 2018 heeft Jan de Vries dit echter niet opgegeven. Over de Bitcoins moet hij vermogensbelasting betalen. Inspecteur Jan Peter geeft Jan de Vries een correctie voor zijn inkomstenbelasting van 2018. Hij geeft in deze correctie aan dat zijn box-3 vermogen wordt verhoogd met de waarde van de Bitcoins op 1 januari 2018 en dat hij hierover vermogensbelasting moet betalen.

Een correctie bij een aanslagbelasting heet een navorderingsaanslag. Dit gaan we in hoofdstuk 5 uitgebreid bespreken.

- De inspecteur mag de aanslag binnen 5 jaar corrigeren

Voorbeeld correctie aanslagbelasting bij binnenlandse situatie

Kees de Vries heeft met zijn timmermansbedrijf een mooie bestelbus. Hij geeft aan dat hij deze bestelbus nooit privé gaat gebruiken. Hierdoor hoeft hij geen bijtelling te betalen. Kees de Vries wordt helaas in 2018 geflitst bij de Duitse grens op zondagochtend. Inspecteur Jan Peter wil graag weten hoe dit kan, want uit zijn kilometerregistratie blijkt dat hij die dag nooit heeft gereden. Kees de Vries biecht het op en zegt dat hij in 2018 meer dan 500 km privé heeft gereden en bijtelling moet betalen. Zijn aanslag inkomstenbelasting wordt verhoogd met €5.000,- via de opgelegde navorderingsaanslag. Inspecteur Jan Peter ontdekt de fout namelijk al binnen een jaar en voldoet daarom aan de termijn om binnen 5 jaar een corrigerende aanslag op te leggen.

- De termijn voor het corrigeren van een definitieve aanslag bij een buitenlandse situatie is 12 jaar.

Voorbeeld correctie aanslagbelasting bij een buitenlandse situatie:

Dagobert de Vries heeft stiekem een bankrekening met € 5.000.000,- in Zwitserland staan. Hij wil niet te veel belasting betalen, want hij is erg gierig. Inspecteur Jan Peter komt na 10 jaar erachter dat hij Dagobert de Vries 10 jaar lang dit vermogen niet heeft opgegeven in zijn inkomstenbelastingaangifte. Inspecteur Jan de Vries legt een navorderingsaanslag op voor de inkomstenbelastingaangifte van deze jaren.

Uitwerking aangiftebelasting

Net als de aanslagbelasting heeft de aangiftebelasting ook zijn spelregels. De belangrijkste spelregels binnen de aangiftebelasting zijn:

- Uitstel van een aangiftebelasting is alleen in uitzonderlijke gevallen mogelijk

- Voor het corrigeren van een aangiftebelasting heeft de inspecteur geen nieuw feit nodig

- De inspecteur mag een aangiftebelasting corrigeren binnen vijf jaar na het einde van het kalenderjaar, van het jaar waarin de belastingschuld is ontstaan.

Voorbeeld corrigeren aanslag bij een aangiftebelasting:

In het overzicht over de aangiftebelastingen kan je zien dat kansspelbelasting ook een aangiftebelasting is. Op het moment dat jij de lotterij wint in 2018, moet je in 2018 kansspelbelasting betalen. Een inspecteur mag in deze situatie tot en met 31 december 2023, 5 jaar plus 31 december 2018 (einde kalenderjaar 2018), de aanslag corrigeren.

- De inspecteur mag een aangiftebelasting die te maken heeft met onroerend goed corrigeren binnen een termijn van 12 jaar na het einde van het kalenderjaar, van het jaar waarin de belastingschuld is ontstaan.

Voorbeeld corrigeren aanslag (te maken met onroerende goed) bij een aangiftebelasting:

Jan Kees koopt op 1 april 2010 een huis in Hallum. Inspecteur Jan Peter komt erachter dat het niet helemaal goed is gegaan met de overdrachtsbelasting. De inspecteur kan tot en met 31 december 2022 de aanslag corrigeren.

Grote verschillen tussen de aangiftebelasting en de aanslagbelasting

Het grote verschil tussen beide belastingsoorten is het feit dat de inspecteur bij een aanslagbelasting veel meer toezicht heeft dan bij een aangiftebelasting. Een inspecteur stelt de aanslagbelasting helemaal vast, terwijl hij bij een aangiftebelasting meer een controlerende functie heeft.

Door het gebrek aan toezicht kan de inspecteur bij een aangiftebelasting de aanslag altijd corrigeren als hij een fout ontdekt. Het corrigeren moet natuurlijk wel binnen de termijn gebeuren.

Daarnaast zijn de termijnen ook anders. De aanslagbelasting heeft een bijzondere correctietermijn termijn voor buitenlandsituaties en een aangiftebelasting heeft weer een bijzondere correctietermijn voor situaties die te maken hebben met huizen en bedrijfsgebouwen.

Plichten van een belastingbetaler

De aangifteplicht

Zoals ik in hoofdstuk 2 al heb aangegeven wil de Belastingdienst het incasseren van belastingen zo efficiënt en effectief mogelijk maken. Het wetboek helpt hierbij.

Op het moment dat jij van de Belastingdienst een uitnodiging krijgt om een aangifte te doen, moet je dit ook doen. Bij een aanslagbelasting moet je binnen een maand na de uitnodiging jouw aangifte hebben gedaan. Het ministerie kan ook een ander termijn geven. Dit wordt bijvoorbeeld gedaan bij de inkomstenbelasting. De inkomstenbelasting moet bijvoorbeeld gedaan worden voor 1 mei, terwijl je op 1 maart meestal de uitnodiging al hebt gekregen.

Precieze datum betalen aanslagbelasting

Een aangiftebelasting moet gedaan worden binnen een maand na het eindigen van het tijdvak. De btw-aangifte die meestal per kwartaal moet, moet dus een maand na het einde van dat kwartaal. Het eerste kwartaal van het jaar loopt bij kalenderboekhoudingen van januari tot en met maart. De btw-aangifte moet dus op 30 april zijn gedaan.

Wanneer moet een aangiftebelasting betaald zijn?

De betaling van de aangifte omzetbelasting moet binnen één maand na het einde van het tijdvak plaatsvinden. Voor de betaling is de algemene termijnwet niet van toepassing. Als de uiterlijke betaaldatum in het weekend of op een feestdag valt, wordt de termijn niet verlengd. Als de laatste datum dus valt op een zondag, moet je eigenlijk de belasting op een vrijdag al betaald hebben.

Actieve informatieplicht en de passieve informatieplicht

Jij als belastingplichtige hebt de verplichting om te reageren op vragen die de belastinginspecteur aan jou stelt. Dit kan bijvoorbeeld een toelichting om een bepaalde aangifte zijn. Dit wordt de actieve informatieplicht genoemd.

Daarnaast bestaat er de passieve informatieplicht. Dit betekent dat de inspecteur graag documenten of facturen wil zien. Het kan bijvoorbeeld zo zijn dat jij studiekosten als aftrekposten hebt gebruikt in je inkomstenbelastingaangifte. Als de inspecteur graag de facturen van deze studiekosten wil zien, ben jij verplicht om deze facturen te laten zien aan de inspecteur.

Deze passieve informatieplicht geldt ook in de situatie als je jouw boekhouding bij een administratiekantoor laat voeren. Het administratiekantoor moet dan de gevraagde gegevens verstrekken.

Informatieplicht voor bedrijven

Mensen die een bedrijf hebben zijn hebben een administratieverplichting. Deze verplichting zorgt ervoor dat je een administratie moet bijhouden. Deze administratie moet zo zijn ingericht dat een belastinginspecteur deze administratie gemakkelijk kan controleren.

Daarnaast moet je ook meedoen met een derden onderzoek Als een inspecteur een onderzoek doet bij een leverancier van jou, kan deze inspecteur jou bijvoorbeeld vragen om gegevens te verstrekken over deze leverancier, zoals offertes en facturen. Op deze manier komt een inspecteur vaak aan “nieuwe feiten” waardoor er een navorderingaanslag kan worden opgelegd.

Verder moet je een belastinginspecteur ook binnenlaten als die graag jouw bedrijfslocatie wil bekijken. Op het moment dat je veel nieuwe kantoormeubilair hebt besteld op de zaak, kan het voor de belastinginspecteur interessant zijn of dit kantoormeubilair daadwerkelijk op de zaak aanwezig is.

Betalen van belasting

De plicht die de meeste belastingbetalers als de vervelendste plicht beschouwen: de betalingsplicht. Op de meeste belastingaanslagen kun je vinden binnen welke termijn je de aanslag moet gaan betalen.

De hoofdregel voor de betalingstermijn is 6 weken na de datum van de dagtekening op de aanslag.

De uitzonderingen hierop zijn:

De naheffingsaanslag moet je binnen 14 dagen na dagtekening betalen.

De navorderingsaanslag moet je binnen één maand na dagtekening betalen.

De voorlopige aanslag

Betalingstermijnen bij een voorlopige aanslag inkomstenbelasting

Als je over het huidige jaar een voorlopige aanslag. (IB/VPB) hebt aangevraagd, wordt er gekeken naar de dagtekening van je voorlopige aanslag. De eerste termijn begint een maand na de dagtekening.

Je hebt bijvoorbeeld een voorlopige aanslag op 10 januari 2019 gekregen, dan is je eerste termijn 10 februari 2019. Na 10 januari 2019 heb je nog 11 termijnen. Je kan je voorlopige aanslag dan betalen in 11 gelijke termijnen. In dit termijn moet je 1/11 deel van je voorlopige aanslag voldoen.

Op deze manier moet je altijd bekijken in hoeveel termijnen je mag betalen. Op het moment dat je niet meer dan 1 termijn hebt, treedt de hoofdregel in werking. Dit gebeurt bijvoorbeeld als je een voorlopige aanslag krijgt van 10 november 2019. Dan heb je alleen 10 december als betalingstermijn. De hoofdregel gaat hierop, omdat je anders binnen 4 weken (10 nov en 10 dec) moet gaan betalen.

Wat gebeurt er als ik mijn belastingaanslag te laat betaal?

Als je na de laatste dag van betalingstermijn betaal, krijg je te maken met invorderingsrente. Deze invorderingsrente wordt berekend vanaf het moment dat je te laat bent met betalen. Op het moment dat de belastingaanslag daadwerkelijk is betaald, stopt de termijn waarover invorderingsrente wordt berekend.

Kan ik mijn belastingaanslag ook later betalen?

Ja, je kunt om uitstel van betaling vragen. De ontvanger moet dit verzoek goedkeuren.

Dit wordt vaak gedaan als er nog een rechtszaak loopt over een bepaalde aanslag.

Alvast een tip : op het moment dat je in de beroepsfase zit, wordt in hoofdstuk 4 verder toegelicht, hoef je de vragen van de inspecteur niet meer te beantwoorden.

Onenigheid met Belastingdienst

Tussen de Belastingdienst en de belastingbetaler ontstaat er altijd weleens onenigheid. De belastingbetaler wil namelijk zo weinig mogelijk belasting betalen en de Belastingdienst wil het gerechtvaardigde bedrag heffen. Op het moment dat je het niet eens bent met de Belastingdienst heb je verschillende mogelijkheden om de situatie te veranderen.

Mogelijkheid om bezwaar te maken

Wat is een bezwaar?

Een bezwaar kan gebruikt worden om een beslissing van een bestuursorgaan (meestal: de inspecteur) te veranderen. Een beslissing van een inspecteur is bijvoorbeeld dat de aanslag van jouw aangifte van de inkomstenbelasting verhoogd wordt.

Waartegen kan je bezwaar maken?

Je kan een bezwaar indienen tegen een belastingaanslag en tegen een voor bezwaar vatbare beschikking. Op het document staat aangegeven of het een belastingaanslag is of een voor bezwaar vatbare beschikking. Een voor bezwaar vatbare beschikking is bijvoorbeeld een verzuimboete.

Tot wanneer kan je bezwaar maken?

Een bezwaar moet je binnen 6 weken indienen. De termijn begint op de dagtekening van het belastingaanslag waartegen je in bezwaar gaat. Naast de dagtekening is het moment van ontvangen van het aanslagbiljet (of andere beschikkingen) nog belangrijker.

Als de belastingplichtige namelijk de belastingaanslag op een later moment ontvangt dan de dagtekening aangeeft, is het moment van ontvangen bepalend. In deze situatie begint de termijn om bezwaar te maken op de datum van de ontvangst.

Voorbeeld:

Pieter Post krijgt zijn belastingaanslag door de vertraging tijdens de kerst op 10 januari 2019 binnen. De dagtekening geeft echter 20 december 2018 aan. Piet Post kan in bezwaar gaan tot en met 6 weken na 10 januari (de dag van ontvangst).

Hoe weet ik of mijn bezwaar tijdig is ingeleverd?

De Belastingdienst moet jouw bezwaar binnen zes weken hebben ontvangen op hun kantoor. Soms wordt een bezwaarschrift of beroepsschrift naar de verkeerde overheidsorganisatie gestuurd.

Bijvoorbeeld een bezwaarschrift over de IB wordt gestuurd naar de afdeling toeslagen. De datum waarop de verkeerde organisatie het schrift ontvangt, telt als datum voor ontvangst bij de Belastingdienst.

Daarnaast heb je in de volgende situatie ook nog geluk. Op het moment dat een bezwaarschrift op één van de laatste dagen is bezorgd en het de 7e week wordt ontvangen, valt het bezwaar nog steeds binnen de termijn.

In de praktijk worden helaas erg veel bezwaren afgekeurd, omdat ze simpelweg te laat zijn ingediend. Dit is erg zonde als je een erg goed argument hebt om je aanslag te verlagen. Hierop is echter weer één uitzondering.

Op het moment dat je te laat bent met het indienen van een bezwaar, behandelt de inspecteur jouw bezwaar toch nog. Als hij het eens is met jouw bezwaar, kan hij de aanslag nog ambtshalve verminderen. Dit betekent eigenlijk dat jij niet meer tegen de beslissing van de inspecteur in kan gaan. De inspecteur heeft in deze situatie het laatste woord.

Procedure van bezwaar maken

Het hoorrecht

Op het moment dat je een bezwaarschrift hebt ingediend, is de inspecteur verplicht om je te horen. Dit kan je zien als een gesprek waarbij je jouw argumenten kan benoemen waarom je het oneens bent met de inspecteur.

De inspecteur die de zaak hoort, mag niet bij het nemen van het besluit (meestal de aangifte) betrokken zijn geweest. Dus de inspecteur die de aanslag heeft vastgelegd, mag niet bij het gesprek aanwezig zijn.

Hierop is echter één uitzondering als er namelijk een meerderheid is van mensen, die niet bij het nemen van het besluit betrokken zijn geweest. Dit is het geval als de inspecteur die de aanslag heeft opgelegd met 2 andere collega’s de hoorzitting regelt (dan is 66,66% niet betrokken geweest)

Het inzagerecht voor de belastingplichtige

De stukken die de inspecteur heeft gebruikt voor het bepalen van de beschikking waarvoor bezwaar is gemaakt, moet de inspecteur laten zien aan de belanghebbende. Hij laat dus zien welke informatie hij heeft gebruikt om te komen tot de beschikking.

Voorbeeld inzagerecht:

Er is in de praktijk veel onenigheid over de waardebepaling van geïmporteerde auto’s die invloed heeft op de BPM belasting. Op het moment dat de inspecteur jouw gehanteerde waarde te laag vindt en een andere waarde heeft bedacht, wil jij graag weten waarop de inspecteur dit heeft gebaseerd. Het kan een uitdraai van hetzelfde type auto’s zijn op marktplaats of een bepaalde berekening. Jij als belastingplichtige hebt het recht om deze gegevens in te zien.

Effectiviteit van in bezwaar gaan

Veel zaken kunnen worden gewonnen door de belastingplichtige. Het is daarom altijd de moeite om in bezwaar te gaan. In sommige gevallen is het ook erg simpel. Een inspecteur is soms te laat met zijn correctie aanslag. Dan kun je gewoon zeggen dat de termijn voor een correctie aanslag is verstreken en dan heb je gewonnen!

In beroep, hoger beroep en in cassatie.

Op het moment dat je in bezwaar bent gegaan en je krijgt weer te maken met een beslissing waarmee je het niet eens bent, kun je in beroep gaan bij de rechter. Binnen 6 weken na de beslissing van het bezwaar kan je in beroep gaan.

Op het moment dat je het ook weer niet eens bent met uitspraak van de rechter, kan je in hoger beroep gaan bij het gerechtshof en de laatste stap die je kan nemen is in cassatie gaan bij de hoge raad.

Voorbeeld rechtszaken bij de hoge raad:

Heel veel Nederlanders waren het niet eens met de 4% rendementsfictie bij de vermogensheffing in box 3. Hierover hebben Nederlanders massaal bezwaar gemaakt. Deze zaak heeft erg veel impact en wordt daarom behandeld door de hoge raad.

In de problemen met de Belastingdienst

Belastingdienst ontdekt een fout

De sport van de Belastingdienst is om belasting te heffen. Wat er in de praktijk wordt geheven en wat er in de theorie wordt geheven is niet altijd gelijk. Dat weet de Belastingdienst ook. In sommige gevallen ontdekt de Belastingdienst fouten bij belastingbetalers.

De Belastingdienst heeft hiervoor bevoegdheden om het juiste bedrag te gaan heffen. Dit doen ze via correctieaanslagen.

Een inspecteur kan bijvoorbeeld vragen aan een horecamedewerker hoeveel ze verdient. Als ze dan zegt: ik krijg hier € 5,- per uur zwart uitbetaald, kan de inspecteur gaan naheffen voor de loonbelasting. De werkgever is niet blij met zijn werknemer, maar helemaal niet met de correctieaanslag en de boete.

De navorderingsaanslag

Wat is een navorderingsaanslag?

Een navorderingsaanslag is een correctieaanslag bij een aanslagbelasting. Een navorderingsaanslag kan niet zomaar worden opgelegd. Het is van belang dat er een nieuw feit is geconstateerd. Dit wordt gedaan, omdat de inspecteur al veel invloed heeft gehad op het vaststellen van de aangifte.

Redenen voor een navorderingsaanslag:

- Een aanslag is nog niet volledig betaald

- De aanslag is onjuist door een fout van de belastingdienst

- Een aanslag is te laag doordat er te weinig is opgegeven door de belastingplichtige (ter kwade trouw)

Wanneer kan een inspecteur een navorderingsaanslag opleggen?

Een navorderingsaanslag is op tijd opgelegd als hij binnen 5 jaar na het ontstaan van de belastingschuld is opgelegd. Bij de inkomstenbelasting ontstaat de belastingschuld altijd op 31 december van dat jaar.

Bij een buitenlandsituatie is de termijn langer namelijk 12 jaar na het ontstaan van de belastingschuld. Een bekend voorbeeld hiervan is dat je box-3 vermogen wat je op een Zwitserse bankrekening hebt staan, niet hebt opgegeven.

Wat betekent een nieuw feit bij een navorderingsaanslag?

Met een nieuw feit wordt bedoeld dat een inspecteur nieuwe informatie heeft gekregen over een fiscale situatie. Het is erg belangrijk dat het om een nieuw feit gaat. Als de inspecteur dit feit als moest hebben gezien tijdens het vaststellen van de aanslag, kan er niet worden gesproken van een nieuw feit.

Kan je een navorderingsaanslag krijgen zonder een nieuw feit?

Op het moment dat de belanghebbende “ter kwade trouwe is”. Ter kwade trouw betekent dat iemand opzettelijk verkeerde informatie geeft of opzettelijk informatie niet verteld.

Een voorbeeld hiervan is dat een belanghebbende aangeeft dat hij recht heeft op de zelfstandigenaftrek, maar in werkelijkheid niet heeft voldaan aan zijn urencriterium en dat hij dit ook weet.

Er is te weinig belasting betaald en dat komt door een andere belastingsoort, zoals loonbelasting.

De belastingdienst heeft een fout gemaakt, bijvoorbeeld de te betalen belasting is €10 (de fout) in plaats van de (juiste) €100. Dit wordt ook wel een kenbare fout genoemd. De te weinig betaalde belasting moet tenminste 30% zijn van de werkelijke belastingschuld.

Een naheffingsaanslag opgelegd gekregen

Wat is een naheffingsaanslag?

Een naheffingsaanslag is een gecorrigeerde aanslag bij een aangiftebelasting.

Wanneer kan er een naheffingsaanslag worden opgelegd?

Op het moment dat er te weinig belasting is betaald bij een aangiftebelasting. Een naheffingsaanslag kan je altijd krijgen. De inspecteur heeft hiervoor geen nieuw feit nodig.

Binnen welke termijn kan er een naheffingsaanslag worden opgelegd?

Een naheffingsaanslag kan worden opgelegd binnen 5 jaar. De termijn begint te lopen op 31 december van het jaar waarop de belasting betrekking heeft.

Voorbeeld:

Een aangifte voor de omzetbelasting van het eerste kwartaal van 2019, kan dus tot en met 31 december 2024 worden nageheven via een naheffingsaanslag. Het einde van het kalenderjaar is namelijk 31 december 2019.

Situatie omkering en verzwaring bewijslast

Wat is een omkering en verzwaring bewijslast?

In de normale situatie moet je bij onenigheden jouw zaken kunnen beargumenteren. Als je bijvoorbeeld aftrekposten hebt gebruikt in je inkomstenbelasting, moet je deze kunnen aftrekposten beargumenteren.

Op het moment dat een inspecteur denkt dat jouw rittenadministratie van je bestelauto niet klopt, moet hij dit kunnen bewijzen. Bij deze situaties hoef je het alleen aannemelijk te maken.

Bij een omkering en verzwaring van de bewijslast moet je elke situatie die de Belastingdienst

beslist hard kunnen bewijzen dat dit niet klopt.

Voorbeeld omkering en verzwaring bewijslast:

Inspecteur Jan Peter is erachter gekomen dat Jan de Vries op de zaterdagen nog weleens werkzaamheden heeft die zwart zijn betaald. De inspecteur stelt een aanslag vast waarbij de inkomsten verhoogd zijn met: € 12,480,-*. Jan de Vries moet maar kunnen bewijzen dat hij minder uren heeft gewerkt en een lager tarief heeft gekregen. Dit kan erg lastig zijn, omdat je geen facturen hebt of afschriften.

*52 (weken) * 8 uren *€ 30,- (gemiddeld uurtarief) = € 12,480,-.

Hoe kan je een omkering en verzwaring bewijslast krijgen?

Er zijn twee situaties mogelijk waarbij je te maken krijgt met een omkering en verzwaring bewijslast.

Situatie 1: niet doen van vereiste aangifte

Situatie 2: via een informatiebeschikking (artikel 52a).

Het niet doen van de vereiste aangifte gebeurt, als je geen aangifte doet of als je wel aangifte hebt gedaan, maar dat je deze aangifte fout hebt gedaan.

Met een foute aangifte doen, wordt bedoeld dat de aangifte zo is ingevuld dat er te weinig belasting is betaald. De inspecteur moet bewijzen dat de aangifte fout is ingevuld. Eerst moet hij aangeven dat er in verhouding te weinig belasting is aangegeven vergeleken met de daadwerkelijke verschuldigde belasting, in vaktaal de relatieve toets genoemd.

Vervolgens moet hij aangeven dat er veel te weinig belasting is betaald. Dit wordt de absolute toets genoemd. Vervolgens moet de inspecteur aantonen dat de belastingplichtige op de hoogte was of moest zijn van het feit dat de aangifte fout was ingevuld.

Een informatiebeschikking kan je zien als een bericht van de inspecteur dat je niet hebt voldaan aan je verplichtingen ten dienste van de belastingheffing.

Een informatiebeschikking kan je als belanghebbende nog verdedigen via bezwaar en beroep. Op het moment dat de informatiebeschikking onherroepelijk wordt (kan niet meer worden teruggedraaid), krijg je te maken omkering van de bewijslast.

Hoe kom je van een informatiebeschikking tot een omkering van de bewijslast?

Informatiebeschikking → bezwaar en beroep mogelijk → onherroepelijke informatiebeschikking* → omkering van bewijslast voor de belastingplichtige.

*Als de belastingplichtige zijn bezwaar en/of beroep tegen de informatiebeschikking niet wint, wordt het onherroepelijk.

Uitzondering omkering en verzwaring bewijslast:

Je kan geen omkering en verzwaring bewijslast krijgen tegen een verkregen boete. De Inspecteur moet in elke situatie bewijzen waarom jij de boete hebt gekregen. En waarom de boete deze betaalde hoogte heeft.

Strafmaatregelen van de Belastingdienst (sancties en boetes)

Verzuimboete

Wat is een verzuimboete?

Een verzuimboete is een boete die opgelegd wordt als je niet voldoet aan jouw verplichtingen voor de belastingheffing. Een voorbeeld van zo’n verplichting is het doen van je aangifte of het betalen van je aangifte.

Voorbeeld verzuimboete:

Een bekend voorbeeld is de verzuimboete bij de btw-aangifte voor startende ondernemers. Deze ondernemers hebben vaak nog geen omzet gedraaid en gaan ervan uit dat ze daarom ook geen omzetbelasting hoeven te betalen. Ze zijn echter verplicht om de aangifte wel te doen. Hierdoor krijgen ze een boete voor het niet doen van de juiste aangifte. Dit is een boete van 65,50.

Vergrijpboete

Wat is een vergrijpboete?

Een vergrijpboete is een boete die wordt opgelegd als je met opzet of met grove schuld ervoor hebt gezorgd dat je te weinig belasting hebt betaald. De inspecteur moet bewijzen dat je dit met grove schuld of opzet hebt gedaan.

De verschillende vormen van een vergrijpboete:

- Grove schuld is 25% van de belastingaanslag

- Opzet is 50% van de belastingaanslag

- Bij herhaling wordt de boete 100%

- Bij een buitenland situatie kan de boete oplopen tot 300% van de navorderingsaanslag.

Voorbeeld vergrijpboete:

Bernhard de Vries heeft in 2018 zijn goed gevulde bankrekening in Luxemburg niet opgegeven. De inspecteur ontdekt dit en legt een navorderingsaanslag op van €5.000,-. De bijbehorende boete is € 15.000,- (300% x € 5.000,-)

Hoe voorkom ik een vergrijpboete als ik een fout heb gemaakt?

Het kan natuurlijk voorkomen dat je een fout maakt bij jouw belastingzaken. Fouten maken is niet erg zolang ze maar worden opgelost vindt de Belastingdienst. Daarom bestaat de inkeerregeling. Deze regeling houdt in dat je binnen twee jaar jouw foute aangifte moet herstellen. Als je dit hebt gedaan, krijg je geen vergrijpboete van de Belastingdienst.

Strafrechtelijke sancties

Wanneer pleeg je een fiscaal strafbaar feit?

Als je jouw verplichtingen voor de belastingheffing niet nakomt, bijvoorbeeld je bewaart jouw administratie niet. Of je beantwoordt de vragen van de belastingdienst niet of je liegt tegen de belastingdienst.

Una via

Una Via is een juridisch begrip. Het betekent dat je een strafvervolging krijgt of een bestuurlijke boete. Op het moment dat je in een strafzaak zit, kan je niet meer een bestuurlijke boete krijgen.

Hoe kan ik een boete verminderen?

In de paragraaf over de vergrijpboete had ik al aangegeven dat je geen vergrijpboete kan krijgen als je zelf je fout toegeeft aan de Belastingdienst.

Let op: een fout toegeven op het moment dat je hoort dat een inspecteur een boekenonderzoek bij jou gaat doen, is te laat. De fout moet je vrijwillig toegeven. Op het moment dat je de fout toegeeft als je weet dat je een boekenonderzoek krijgt, telt niet. De inspecteur komt tijdens het onderzoek ook wel achter de fout.

Daarnaast kunnen strafverminderende omstandigheden de boete verminderen. Hieronder vallen:

- Financiële problemen bij de belastingbetaler (in sommige gevallen)

- de belastingbetaler is dementerende

- de belastingbetaler kan de fout niet worden verweten

Conclusie

De meeste belastingplichtigen zullen niet vaak contact hebben met de Belastingdienst, maar op het moment dat je een vraag hebt of onenigheid hebt met de Belastingdienst wil je toch graag weten wat je moet doen.

In dit artikel heb ik de mogelijke gevolgen en situaties aangegeven die je kan hebben met de Belastingdienst. Daarnaast heb ik de spelregels van de belastingheffing uitgelegd. Om de wedstrijd te kunnen winnen, is het van belang dat je spelregels kent.

Nu wil ik graag van jou horen:

Welke nieuwe termen heb jij door dit artikel leren kennen?

En gaat deze blog jou helpen tijdens jouw contact met de Belastingdienst?

Of ontbreekt er volgens jou informatie?

Laat het mij weten in de reacties!

3 gedachten over “Contact met de Belastingdienst: de ultieme handleiding (2024)”

Beste ondernemer,

Vandaag is Bol.com een van de grootste spelers op de markt als het gaat om de online verkoop van producten.

Wist je dat Bol.com het mogelijk maakt om jouw producten direct in hun winkel te verkopen? Dit zorgt in veel gevallen voor dagelijks minimaal 10 extra orders!

Lees hier hoe je dat precies doet: https://bit.ly/2RZLGYY

Groeten Jia Ruan

Bol.Masterclass

Veery great post. I simply stumbled upon your blog and wished to mention that I’ve truly loved surfing around your blog posts. In any case I’ll be subscribing to your feed and I am hoping yyou write once more soon!

Fascinating blog! Is your theme custom made or did you download it from somewhere? A theme like yours with a few simple tweeks would really make my blog jump out. Please let me know where you got your theme. Cheers

Reacties zijn gesloten.