Elke ondernemer heeft er mee te maken: de btw-aangifte. Als je er niet echt in thuis bent, kan deze aangifte erg lastig zijn. Vooral als je fouten moet herstellen kan het ingewikkeld worden. Alles wat je je ooit afvroeg over de btw-aangifte wordt verteld in dit artikel Heel veel leesplezier!

De btw-aangifte

Wat is de btw-aangifte?

De btw aangifte is een formulier waarin je als ondernemer aangeeft welke btw je betaald hebt en welke btw je ontvangen hebt. Op elke factuur die je verstuurd of ontvangt moet aangegeven zijn welk btw bedrag erbij hoort.

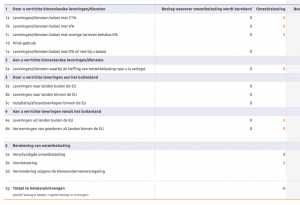

Met je facturen kun je jouw btw aangifte opstellen. In de onderstaande afbeelding kun jij zien hoe mijn btw aangifte van het 1e kwartaal 2018 er uitziet. De aangifte bestaat uit verschillende rubrieken met elk hun eigen subrubrieken.

Het btw-percentage is per dienst of product wettelijk vastgelegd. Hier moet elke ondernemer zich aanhouden.

Soms kan het nogal eens lastig zijn om het juiste btw-tarief vast te stellen. De Belastingdienst heeft hiervoor speciaal een pagina gemaakt. Daarop is te zien welk tarief hoort bij buitengewone producten of diensten.

Er zijn erg veel verschillende soorten btw-tarieven en regelingen. Elk verschillend tarief heeft weer zijn eigen rubriek. In dit artikel ga ik elke rubriek bespreken en leg ik uit wat je in elke rubriek in moet vullen.

Wie moet btw-aangifte doen?

Iedereen die ondernemer is voor de omzetbelasting, is verplicht om een btw-aangifte in te dienen. Als je je hebt ingeschreven bij de Kamer van Koophandel, (KVK), ben je ook gelijk ondernemer voor de omzetbelasting.

Let op: zelfs als je helemaal niets hebt gedaan met je onderneming, ben je wel verplicht om een btw-aangifte in te vullen. In dit geval vul je het formulier leeg in. Dit soort aangiftes worden nul-aangiftes genoemd.

Na je inschrijving bij de KVK krijg je een brief mee waarop jouw btw-nummer staat. Na enkele dagen krijg je een brief van de Belastingdienst. In deze brief bevestigen ze jouw btw-nummer en je krijgt jouw inloggegevens zodat je je btw-aangifte kan opsturen. Maar hoe doe je dit de eerste keer?

Belaste prestaties en vrijgestelde prestaties

In de btw heb je te maken met twee uitersten. Dit zijn belaste prestaties en vrijgestelde prestaties. Om te beginnen leg ik je uit wat de Belastingdienst bedoelt met prestaties. Dit is gewoon het leveren van een dienst of de verkoop van goederen.

Nu je dit weet, kan je vast ook wel raden wat belaste prestaties zijn. Dit zijn inderdaad diensten of goederen die belast zijn met btw. Alle producten of diensten worden belast, behalve als de Belastingdienst aangeeft dat ze vrijgesteld zijn.

Het tegenovergestelde van belaste prestaties zijn de vrijgestelde prestaties. De werkzaamheden van een kinderopvang zijn bijvoorbeeld vrijgesteld. De Belastingdienst heeft op haar site de gehele waslijst van vrijstellingen weergegeven. Hier ga ik je dan ook niet mee vermoeien.

Waar ik je wel op wil attenderen is het volgende: als je alleen maar vrijgestelde diensten of producten levert, kun je over jouw inkopen geen btw terugvorderen. Dit wordt in de praktijk nog weleens gedaan en dat kan nare gevolgen hebben.

Hoe ik het verhaal nu heb verteld, lijkt het net of er 2 werelden zijn, namelijk ondernemers die te maken hebben met vrijgestelde prestaties en ondernemers die te maken hebben met belaste prestaties. Maar dat is niet altijd zo.

De omzet van een journalist

In werkelijkheid heb je ook ondernemers die te maken hebben met zowel belaste prestaties als vrijgestelde presaties. Dit zijn bijvoorbeeld journalisten. Als een journalist een tekst voor een krant schrijft is dit een vrijgestelde prestatie. Maar als deze journalist een tekst schrijft voor een website van een ondernemer, ook wel copywriting genoemd, is dit een belaste prestatie.

Voor deze groep ondernemers is de btw-aangifte extra lastig. Zij moeten namelijk inschatten welk deel van hun omzet belaste prestaties zijn en welk deel vrijgstelde prestaties zijn.

Op basis van deze inschatting mogen ze voor hun belaste deel de btw op hun inkopen terugvragen. Als je het nog niet helemaal begrijpt, moet je onderstaand voorbeeld maar even lezen.

De journalist en de btw

De omzet van een journalist bestaat bijvoorbeeld uit:

– 25% omzet uit werkzaamheden voor een nieuwsmedium (onbelast)

– 75% omzet uit werkzaamheden voor het schrijven van webteksten (belast)Als deze journalist in een bepaalde periode € 100 aan btw heeft betaald, kan hij niet het volledige bedrag terugkrijgen. Hij kan alleen het deel voor zijn belaste prestaties terugkrijgen.

Dit is dus 75% van € 100 oftewel € 75.

Wanneer moet ik een btw-aangifte opsturen?

Er zijn drie manieren waarop je jouw btw-aangifte kan opsturen. Je kunt de btw aangifte namelijk maandelijks, per kwartaal of jaarlijks opsturen. Hieronder ga ik toelichten wanneer welke methode wordt toegepast.

BTW-aangifte per maand

Als je als ondernemer per maand aangifte wilt doen, moet je hiervoor toestemming krijgen van de Belastingdienst. Normaal gesproken doen alleen de grotere bedrijven dit.

Daarnaast verplicht de Belastingdienst sommige ondernemers om hun aangifte per maand op te sturen. Dit doet de Belastingdienst alleen bij ondernemers die hun aangifte te laat opsturen of te laat betalen. Ik adviseer je om dit te voorkomen.

| Periode | Deadline btw-aangifte |

|---|---|

| januari 2023 | 28 februari 2023 |

| februari 2023 | 31 maart 2023 |

| maart 2023 | 30 april 2023 |

| april 2023 | 31 mei 2023 |

| mei 2023 | 30 juni 2023 |

| juni 2023 | 31 juli 2023 |

| juli 2023 | 31 augustus 2023 |

| augustus 2023 | 30 september 2023 |

| september 2023 | 31 oktober 2023 |

| oktober 2023 | 30 november 2023 |

| november 2023 | 31 december 2023 |

| december 2023 | 31 januari 2024 |

Zoals je kunt zien heeft de Belastingdienst deadlines opgesteld voor de btw-aangifte. In het geval dat je btw moet betalen, moet het bedrag dat je verschuldigd bent op de bankrekening van de Belastingdienst worden gestort.

BTW-aangifte per kwartaal

De meeste ondernemers moeten elk kwartaal hun aangifte doen. Zelf doe ik bijvoorbeeld ook mijn btw-aangifte per kwartaal. Zorg er daarom voor dat je onderstaande deadlines in je agenda hebt staan of maak gebruik van de btw-Alert.

| Periode | Deadline btw-aangifte |

|---|---|

| 1e kwartaal 2023 | 30 april 2023 |

| 2e kwartaal 2023 | 31 juli 2023 |

| 3e kwartaal 2023 | 31 oktober 2023 |

| 4e kwartaal 2023 | 31 januari 2023 |

BTW-aangifte 1x per jaar

Als je een kleine ondernemer bent, kun je een verzoek doen om jaarlijks btw aangifte te doen. Dit scheelt je per jaar weer 3 aangiftes. De belastingdienst stelt hiervoor de volgende voorwaarden:

- Je betaalt per jaar minder dan € 1.883 btw.

- Daarnaast heb je geen vergunning artikel 23

- En je hebt per jaar voor minder dan € 10.000 aan elk van de volgende activiteiten:

- intracommunautaire leveringen

- intracommunautaire diensten

- intracommunautaire verwervingen

- afgenomen intracommunautaire diensten

Waarschijnlijk word je hier nog niet veel wijzer van. Dat maakt ook niet uit, dat ga ik nu namelijk uitleggen.

Hoe krijg ik dit voor elkaar?

In de praktijk betekent het dat je aan de voorwaarden voldoet als je een jaarlijkse netto omzet hebt van € 10.500,- of minder en dat je niet te veel zaken doet met andere Europese landen. Jouw netto omzet is de omzet min de gemaakte kosten.

Met buitenlandse zaken bedoel ik dat je niet veel diensten of goederen verkoopt aan andere Europese landen.

Als je het voor elkaar hebt gekregen om de btw-aangifte jaarlijks te doen, is het daarnaast ook wel handig om te weten wanneer je dat moet doen. In onderstaande tabel zie je wanneer je jouw btw-aangifte moet doen.

| Periode | Deadline btw-aangifte |

|---|---|

| 2017 | 31 maart 2018 |

| 2018 | 31 maart 2019 |

Wil je graag weten of je in aanmerking komt om je btw-aangifte jaarlijks te doen? Neem dan contact met mij op.

De btw-aangifte bij een gebroken boekjaar

In Nederland is het ook mogelijk om een gebroken boekjaar te hebben. Het boekjaar loopt dan van mei tot april in plaats van januari tot december. Een gebroken boekjaar wordt vooral toegepast bij agrarische ondernemingen.

Een ondernemer met een gebroken boekjaar moet op andere momenten zijn btw-aangifte opsturen.

| Periode | Deadline btw-aangifte |

|---|---|

| 1e kwartaal 2018/2019 (mei tot juli) | 31 augustus 2018 |

| 2e kwartaal 2018/2019 (augustus tot oktober) | 30 november 2018 |

| 3e kwartaal 2018/2019 (november tot januari) | 28 februari 2019 |

| 4e kwartaal 2018/2019 (februari tot april) | 31 mei 2019 |

De eerste btw-aangifte

Met de inloggegevens die je hebt gekregen van de Belastingdienst kun je inloggen. Bij je eerste btw-aangifte is het belangrijk dat jij je rekeningnummer doorgeeft aan de Belastingdienst.

Op het moment dat je btw terug kan krijgen, moet de Belastingdienst namelijk wel weten op welke bankrekening ze het bedrag moeten storten. Zorg er voor dat je dit niet op een privé-rekening laat storten. Je bent namelijk ondernemer en hebt daarom ook een zakelijke bankrekening nodig.

Nadat je dit voor elkaar hebt gekregen wil je graag weten welke facturen je moet gebruiken voor je btw-aangifte. Voor de btw is de factuurdatum erg belangrijk. De factuurdatum bepaalt namelijk in welk btw-tijdvak de factuur hoort.

Een leuk voorbeeldje hiervan. Als je een factuur stuurt met de factuurdatum 29 september(valt in het derde kwartaal), krijg je de betaling waarschijnlijk pas in oktober (valt in het vierde kwartaal). In welk kwartaal moet je de btw dan nou aangeven?

Het antwoord is voor het derde kwartaal, want de factuurdatum bepaalt het tijdvak.

Uitleg elke rubriek van de btw

Een btw-aangifte is opgedeeld in vijf rubrieken. Daarnaast zijn er nog meerdere subrubrieken.

Vaak vinden ondernemers het lastig om de btw-aangifte in te vullen. Het probleem is vaak dat een ondernemer niet weet wat moet worden ingevuld. Herkenbaar? Daarom ga ik in dit artikel elke rubriek van de btw-aangifte stap voor stap uitleggen.

Rubriek binnenland

De eerste rubriek van de btw-aangifte is de rubriek: prestaties binnenland. Dit is ook gelijk de meest eenvoudige. Hierin vul jij je Nederlandse omzet in. Met Nederlandse omzet bedoel ik de omzet die jij gemaakt hebt door het verkopen van producten of het leveren van diensten in Nederland.

In deze rubriek geef je aan welke btw jij hebt ontvangen, want als jij een factuur hebt verstuurd doe jij dat waarschijnlijk inclusief btw. Dat betekent dus ook gelijk dat jij btw ontvangt. Deze btw moet je in de meeste gevallen weer overmaken naar de Belastingdienst.

In de onderstaande tabel heb ik voor elke rubriek een voorbeeld gegeven wat je in moet vullen.

Prestaties binnenland Wat vul je in het linkervakje? Wat vul je in het rechter vakje?

1a Leveringen belast met btw hoog Een boekhouder zet hier zijn omzet in. Dezelfde boekhouder vult hier zijn verkregen btw in.

1b Leveringen belast met 6% Een kapper voert hier de totale omzet van de kappersdiensten in. De kapper voert hier de btw van in.

1c Leveringen belast met overige tarieven, behalve 0% Omzet van een (sport)kantine. De bijbehorende btw volgens de bedrijfskantineregeling.

1d Privégebruik Het privégebruik van een auto van de zaak. De bijbehorende btw.

1e Leveringen belast met 0% of niet bij u belast De omzet van een onderaannemer of de omzet van een journalist*. Kan niets ingevuld worden.

Enkele toevoeging:

Rubriek 1D: Deze rubriek vul je alleen bij de laatste btw-aangifte van het jaar in of op het moment dat je bent gestopt met je bedrijf. Maar daar gaan wij natuurlijk niet vanuit bij Van der Werff Controlling.

Rubriek verleggingsregeling binnenland

De meeste ondernemers hebben niet te maken met de btw-verleggingsregeling. Als je hier niet mee te maken hebt, kun je dit stukje wat mij betreft wel even overslaan.

Ondernemers die in de bouw werkzaam zijn, hebben daar meestal wel mee te maken. Op het moment dat jij hoofdaannemer bent, stuurt een onderaannemer jou een factuur waarin hij de btw naar jou verlegt.

Hiervoor gelden ook weer speciale factuureisen. De onderaannemer moet namelijk op zijn factuur aangeven dat hij de btw naar jou heeft verlegd. Het woordje: btw verlegd moet dus op de factuur staan en de onderaannemer moet jouw btw-nummer op zijn factuur vermelden.

| Verleggingsregelingen binnenland | Wat vul je in het linker vakje? | Wat vul je het rechter vakje? |

|---|---|---|

| 2a Leveringen waarbij de omzetbelasting naar u is verlegd | Een hoofdaannemer van de bouw, vult hier het totaal in van de factuurbedragen die naar hem verlegd zijn. | Het bijbehorende btw-bedrag. |

Praktijkvoorbeeld verleggingsregeling

Een klant van mij, Johan (Eigenaar Bethlehem Schilderwerken), is vaak hoofdaannemer en krijgt dan van zijn onderaannemer een factuur waarin de btw naar Johan wordt verlegd. We gaan er even van uit dat hij in dit kwartaal 1 factuur heeft gekregen van €500.

De klus was het schilderen van een huis dat ouder was dan 2 jaar. Hiervoor geldt het 9% tarief. Ik als boekhouder vul dus in het linkervakje het totaalbedrag van alle facturen die naar hem zijn verlegd. In het voorbeeld heeft hij maar één factuur en het factuurbedrag was €500, Ik vul in het linkervakje dus dat bedrag in.

Vervolgens moet ik berekenen hoeveel btw hierbij hoort. Het btw-tarief was 9%, dus het bijbehorende bedrag is €45. Als je je afvraagt hoe ik aan dit bedrag kom, moet je de berekening onder goed bekijken.

Berekening:

Het factuurbedrag van een factuur waarvan de btw is verlegd, is altijd zonder btw (ook wel exclusief btw genoemd)

Dat betekent dus dat de € 500 gelijk staat aan 100%. Verder weet je dat het btw-tarief 9% is.

Om op het btw bedrag te komen moet je dus eerst het factuurbedrag delen door 100.

Dat is € 500 gedeeld door 100 = € 5.

Vervolgens vermenigvuldig je dit met het 9, omdat je wilt weten welk bedrag hoort bij 9%.

Dat is dus 9 x € 5 = € 45

Rubriek verkocht buiten Nederland

Als je een internationale ondernemer bent, kom je vaak in aanraking met deze rubriek. In onderstaande tabel zie je weer enkele voorbeelden die je hier in kunt voeren.

| Prestaties naar of in het buitenland | Wat vul je in het linkervakje? | Wat vul je in het rechtervakje? |

|---|---|---|

| 3a Leveringen naar landen buiten de EU | De omzet van een verkoop naar China. | Je hoeft niks in te vullen. |

| 3b Leveringen naar landen binnen de EU | De omzet van een | Je hoeft niks in te vullen. |

| 3c Installatie/ afstandsverkopen binnen de EU | Een Nederlandse installateur vervoerd een machine naar Duitsland. De installateur installeert hem daar ook. De omzet hiervan vult hij in rubriek 3c. | Je hoeft niks in te vullen. |

Het valt je waarschijnlijk op dat je het rechtervakje leeg kunt laten. Dit komt doordat deze prestaties buiten Nederland worden geleverd. Een ander woord hiervoor is gewoon simpel: export. Export is onder voorwaarden vrijgesteld van btw en je kunt dus het 0%-tarief hanteren.

Rubriek 3a is de simpelste van de drie. Je vult hier gewoon de omzet in die je hebt gemaakt door het leveren van producten en/of diensten buiten de Europese Unie.

Rubriek 3b wordt al wat lastiger. Als je namelijk omzet hebt gemaakt door verkopen binnen de EU, moet je naast de btw-aangifte ook een ICP-opgaaf maken. Dit is redelijk ingewikkelde materie. Op korte termijn publiceer ik hier daarom een heel artikel over.

Rubriek 3c komt daarentegen minder vaak voor. In de tabel heb ik al een voorbeeld genoemd over een installatieverkoop. Veel duidelijker kan ik het niet maken.

Ik heb echter nog niets verteld over een afstandsverkoop. Simpel gezegd is dit in de meeste gevallen een verkoop naar een particulier in het buitenland. Hiervoor heeft de Belatingdienst dan ook weer een aparte drempel per maand. Dit is een versimpelde uitleg van een afstandsverkoop. In de toekomst zal ik hier ook nog een mooi artikel over schrijven.

Rubriek gekocht buiten Nederland

De rubriek ‘gekocht buiten Nederland’ vul je in als je diensten of goederen uit het buitenland hebt gehaald. Daarin is weer onderscheid tussen binnen de EU en buiten de EU. In principe hebben deze transacties geen invloed op je btw-aangifte.

Alles wat je hier invult, vul je ook weer in bij de voorbelasting. De voorbelasting is gewoon een mooi woord voor btw die je hebt betaald en weer terug kan krijgen.

Elke dienst of product uit het buitenland is belast met 0% btw. Nu zal je vast denken waarom moet ik het dan toch invullen? De Belastingdienst wil graag weten hoeveel er in Nederland geïmporteerd en geëxporteerd wordt.

| Prestaties vanuit het buitenland aan u verricht | Wat vul je in het linkerrijte? | Wat vul je in het rechterrijtje? |

|---|---|---|

| 4a Leveringen uit landen buiten de EU | Een factuur van een aankoop van Aliexpress (China) vul je hierin. | De bijbehorende btw. |

| 4b Leveringen uit landen binnen de EU | De factuur van Facebook inclusief btw vul je hierin. Dit moet jezelf uitrekenen. | De bijbehorende btw. Dit staat niet op de factuur, maar moet je zelf uitrekenen. |

De Facebook-factuur is een uitdaging voor boekhouders. Het heeft mij twee weken gekost om te begrijpen hoe het werkt. Voor dit voorbeeld gebruiken we een facebook-factuur van € 100. Om het feit dat jij een bedrijf bent, verlegt Facebook de btw naar jou.

In het linkervakje moet je uitrekenen hoeveel de factuur is inclusief btw. Reclameadvertenties zijn in Nederland belast met 21% btw. Over de € 100 moet dus nog 21% btw. Dit doen we door € 100 te vermenigvuldigen met 1.21. Dan komen we uit op € 121. Dit vullen we in het linkervakje en je raadt het al waarschijnlijk. We vullen € 21 in, in het rechtervakje.

Mocht je factuur nou geen rond bedrag zijn, gebruik dan vooral een rekenmachine! De rekensom blijft hetzelfde, maar de uitwerking kan lastiger zijn.

De afsluitende rubriek

De laatste rubriek is ook gelijk de rubriek die ik het leukste vind. Het vakje voorbelasting, is namelijk alle btw die je terug kunt krijgen als ondernemer. Je kunt alleen btw terugkrijgen als je een factuur hebt die voldoet aan de factuureisen.

Daarnaast moet het ook gaan om zakelijke kosten en sommige kosten hebben dan ook weer speciale regels omtrent de btw. Je hoort het nu wel, het boekhouden houdt nog best wel wat in, maar ik probeer het je zo gemakkelijk mogelijk uit te leggen.

In deze rubriek kun je ook nog de kleineondernemersregeling invullen. Hier heb ik een mooi artikel over geschreven. Dat kan jou mooi helpen om deze ingewikkelde methode te begrijpen.

Het is overigens wel een hele leuke regeling, want het zorgt ervoor dat ik wel btw kan terugkrijgen, maar niets hoef af te dragen. Klinkt dat te mooi om waar te zijn? Mail mij dan even, dan probeer ik het ook bij jou voor elkaar te krijgen. Bellen mag natuurlijk ook.

Het onderste bedrag bij de btw-aangifte is het belangrijkste. Dit getal geeft aan of je btw terug kunt krijgen of btw moet betalen. Btw terugkrijgen is natuurlijk het leukste.

Verschuldige omzetbelasting Wat vul je in?

Voorbelasting Hier vul je de belasting in die je terug kan krijgen.

Vermindering volgens de kleine ondernemersregeling Hier vul je in wat je terug kan krijgen door de kleine ondernemersregeling.

Subtotaal Dit is het te betalen of te krijgen bedrag.

Wat gebeurt er als ik geen btw-aangifte opstuur?

Je bent wettelijk verplicht om de btw-aangifte op te sturen. Als je dit niet doet, krijg je een boete. De Belastingdienst hanteert twee soorten boetes: de aangifteverzuim-boete en de betaalverzuim-boete.

Verzuimen betekent eigenlijk gewoon: iets niet doen. De meeste mensen zouden zeggen iets vergeten. Het eerste verzuim is aangifteverzuim. Dit betekent dat je geen aangifte hebt gedaan. Hiervoor krijg je een boete van €65. Deze boete moet je uit eigen zak betalen, want boetes zijn niet zakelijk aftrekbaar. Deze boete is naar mijn mening erg zonde!

De tweede verzuimsoort is betaalverzuim. Als je btw aan de Belastingdienst moet terugbetalen, moet je dit uiterlijk op een bepaalde datum hebben betaald. Deze data kun je in dit artikel terugvinden in het hoofdstuk: “wanneer moet ik de btw-aangifte opsturen”. Weet je dat nog?

Als je de btw niet op tijd betaalt riskeer je een fikse boete. Dit is allemaal uitgelegd op de site van de Belastingdienst en dat ga ik daarom hier ook niet herhalen. De minimale boete is €50 en kan maximaal oplopen tot €5.278.

Veel ondernemers vinden een boekhouder te duur, maar een boete vind ik pas echt duur. De kosten van een boekhouder zijn in ieder geval nog zakelijk aftrekbaar. De boete niet. Het scheelt je een enorme werklast als je dit laat uitbesteden. Je kunt je daardoor focussen op de dingen waar je goed in bent.

Heb je nog geen boekhouder? Bel of mail mij dan voor een goede deal.

Slim omgaan met de btw-aangifte

Sommige ondernemers vinden de btw-aangifte vervelend. Ondernemers die veel omzet maken, moeten namelijk in de meeste gevallen ook veel afdragen. Dit is vervelend, maar voor de ondernemers die een kwartaalaangifte doen heb ik enkele tips.

De vervelendste situatie die je kunt hebben als ondernemers is de situatie waarbij je btw vooruit moet financieren. Dit is bijvoorbeeld het geval als je al een factuur hebt verstuurd naar de klant, maar de betaling van de klant nog niet binnen hebt gekregen.

De leukste situatie voor ondernemers is juist het omgekeerde. Dit is namelijk het geval als je iets inkoopt en de btw al terug hebt kunnen vragen, maar nog niets hebt betaald.

Jij als ondernemer moet ervoor zorgen dat je vaker een leuke situatie krijgt. Maar hoe krijg je dit? Dat is heel simpel met de twee onderstaande tips:

Btw-aangifte Tips

Tip #1: Zorg ervoor dat je jouw facturen voornamelijk op het begin van het kwartaal verstuurd. Hierdoor hoef je in de meeste gevallen geen btw vooruit te financieren. Als je dus een grote opdracht hebt, zorg er dan voor dat je een aanbetaling krijgt in het begin van jouw btw-periode.

Tip #2: Zorg ervoor dat jij je inkopen op het einde van het kwartaal doet. Sla hier echter niet in door, want je moet ook genoeg materiaal hebben om je werk te kunnen doen. Ik adviseer je wel om investeringen die geen haast hebben aan het einde van het kwartaal te doen.

Een oninbare vordering verwerken in je btw-aangifte

Zoals ik in het vorige hoofdstuk heb uitgelegd is de vervelendste situatie als je btw moet voorfinancieren. Maar dit klopt niet helemaal. De allervervelendste situatie is de situatie waarbij je de btw vooruit moet financieren en de rekening nooit betaald krijgt.

Het komt helaas vaak voor dat sommige ondernemers hun facturen niet betalen. Ze hebben dan een oninbare vordering. Bijna elke ondernemer heeft hier wel een keer mee te maken gehad.

Een oninbare vordering kun je terugkrijgen, maar wanneer is iets oninbaar? De Belastingdienst geeft aan dat een factuur oninbaar is op het moment dat een factuur een jaar na het verstrijken van de uiterlijke betalingstermijn nog steeds niet is betaald.

Als je de btw van deze factuur al hebt aangegeven, kun je hem terugkrijgen. In rubriek 1 (binnenland) vul je het factuurbedrag en het bijbehorende btw-bedrag negatief in. Hierdoor krijg je de btw van deze factuur weer terug.

Voorbeeld oninbaar:

Ik heb een factuur gestuurd met factuurdatum: 1 november 2018. Het factuurbedragt bedraagt € 121, waarvan € 21 bestaat uit btw. Ik hanteer een betalingstermijn van 14 dagen. De uiterste betalingsdatum is dus 15 november 2018.

Dat betekent dat de factuur oninbaar wordt vanaf 15 november 2019. In het vierde kwartaal van 2019 kan ik dus deze btw opgeven. In rubriek 1A vul ik allereest het factuurbedrag negatief in dus: – €121 en de bijbehorende btw vul in negatief in dus: -€ 21.

Btw-aangifte corrigeren

Een erg belangrijke vraag is hoeveel btw je moet corrigeren. Er zijn namelijk twee manieren om een btw-aangifte te corrigeren. De grens ligt bij € 1.000.

Minder dan € 1.000,-? → herstel de fout via de volgende btw-aangifte

Meer dan € 1.000,-? → herstel de fout via een btw-suppletie

Fout herstellen via de volgende btw-aangifte

Bij een foutje in een btw-aangifte kun je denken aan een factuur die je niet hebt verwerkt. Een voorbeeld: een inkoopfactuur van €121,-, waarvan €21,- btw, heb je niet verwerkt in je administratie.

Dit betekent dat je in de volgende aangifte €21,- extra kan opnemen in je voorbelasting. De btw van een inkoopfactuur kun je namelijk terug vorderen. Deze terug te vorderen btw wordt voorbelasting genoemd.

Een ander voorbeeld: je bent een factuur vergeten op te sturen naar je klant. Dit was een factuur van €1.210,-, waarvan €210 btw. Deze btw krijg je van de klant dus die moet je opgeven bij te betalen btw. Om precies te zijn in rubriek 1a van de btw-aangifte.

Is dit een tijdrovend klusje om uit te voeren? Eén factuur valt wel mee, maar als het meerdere facturen zijn, kan het nogal tijdrovend zijn. Alleen ik heb hier gelukkig een oplossing voor gevonden. Jortt kijkt automatisch welke transacties in de vorige btw-aangifte niet zijn meegenomen.

Vervolgens geeft het boekhoudprogramma voorstellen welke correcties er gedaan moeten worden. Met 1 klik op de knop heb ik nu de correcties doorgevoerd. Voor mij werkt dit ideaal.

Fout herstellen via de btw-suppletie

Als je een btw-suppletie moet uitvoeren, heb je veel omzet of heb je een grote fout gemaakt in je btw-aangifte. Als eerste adviseer ik je om de btw-suppletie niet in je eentje uit te voeren. Doe dit samen met een ervaren iemand. Je wilt namelijk niet dat je btw-suppletie onjuist is.

Als je bij de site van de Belastingdienst inlogt bij: inloggen voor ondernemers, kun je via overige formulieren bij het suppletieformulier komen. Het formulier heet: suppletie omzetbelasting.

Vaak vind ik de uitleg die aanwezig is op de site van de Belastingdienst onvoldoende. Echter, bij de uitleg over het invullen van de suppletie omzetbelasting, moet ik de Belastingdienst een compliment geven. Ik adviseer je daarom om de brochure hiervan door te nemen als je een btw-suppletie moet indienen.

Bovenstaande informatie over de btw-aangifte kun je allemaal nalezen in de handleiding van de Belastingdienst.

Hoe vul ik eenvoudig de btw aangifte in?

Als je vandaag de dag nog alles zelf moet doen, wordt het erg lastig. Vroeger had een boer twintigarbeiders om te oogsten nu hooguit twee en enkele machines.

In de boekhoudwereld is ookerg veel geautomatiseerd. Het opmaken van de btw-aangifte dus ook. Een online boekhoudpakket maakt alles een stuk eenvoudiger en verwerkt het allemaal voor jou. Kom via onze boekhoudpakketvergelijker erachter welk pakket het beste bij jou past.

5 gedachten over “De btw-aangifte: alles wat je erover wilt weten (2024)”

Hello. I have checked your vanderwerffcontrolling.nl and i see you’ve got some duplicate content so probably

it is the reason that you don’t rank high in google.

But you can fix this issue fast. There is a tool that generates articles like human, just search

in google: miftolo’s tools

Beste Andries.

Prima artikel! Ik heb wel op twee punten commentaar:

De grens voor een suppletieaangifte is € 1.000.00 i.p.v. de door jou genoemde € 10.000.00.

Omdat het “doorschuiven” van bedragen onder de grens kan leiden tot allerlei frustratie in combinatie met de KOR, is mijn advies, altijd een suppletie in te dienen, zodat het jaar correct afgesloten wordt.

Dan het Facebook verhaal. Volgens mij is het simpel: omdat Facebook in het bezit is van je BTW nummer, kan men aanrekenen met BTW verlegd. Het is een intracommunautaire verwerving. In de omzet bij 4b hoort naar mijn smaak dan ook het gefactureerde bedrag thuis en bij de kolom Omzetbelasting 21% daarover.

Vriendelijke groeten

Docwell Administratieve Dienstverlening

Beste Jos,

Bedankt voor jouw reactie!

Ik heb het grensbedrag aangepast naar € 1.000,-, dank voor je alertheid.

Aangaande de transactie van Facebook heb je ook helemaal gelijk, het is inderdaad een ICV.

Schrijf jezelf ook fiscale blogs?

Met vriendelijke groeten,

Andries van der Werff

Beste Andries,

Graag gedaan.

Nee, ik blog zelf niet.

Ik ben na vijftig praktijkjaren zachtjes aan het afbouwen.

Volg wél blogs van collega’s, zoals nu de jouwe.

Succes

Jos

Zó, dat zijn mooi wat jaren.

Dan kan ik het mij helemaal voorstellen dat je rustig aan het afbouwen bent.

Veel succes hiermee en nogmaals bedankt voor jouw expertise. Daar worden mijn blogs alleen maar beter door en daardoor kan ik mensen nog beter helpen via mijn blogs :D.

Groet,

Andries van der Werff